COMEX e o Funeral Adiado

Como Salvar Reputações Quebrando os Desavisados

O mercado da prata no início de 2026 tem sido histórico: uma alta parabólica que levou os preços a máximas históricas acima de US$ 120/oz, seguida de uma das maiores quedas em um único dia da história em 30 de janeiro de 2026 (queda de ~30%), com divergências persistentes entre os preços “de papel” do Ocidente e a demanda física no Oriente. O que não faltou nesse mês de janeiro foi volatilidade e especulação. Outro dado mais sutil chamou minha atenção: sorrateiramente, a CME (via Comex, a controladora dos futuros de metais nos EUA) vem tentando salvar sua reputação e, junto, também ajudar, indiretamente, um dos maiores bancos do mundo. Será que vai dar certo?

Chart com candles diários do contrato futuro contínuo da prata, 10am – 31.jan.2026

Tenho principalmente alguns objetivos com esse artigo:

- Reunir os principais insights dos eventos recentes do mercado da prata

- Explicar a mecânica da Comex, dos relatórios de entregas e das tendências de inventário

- Lembrar do papel do JP Morgan, um dos maiores bancos do mundo e um dos maiores players no mercado de “paper silver” — com base em relatórios públicos, comentários de analistas e discussões.

Espero que, ao final da leitura, cada um chegue às suas conclusões e que também se interesse em acompanhar esse movimento que se passa no mundo dos metais. O mês de março está próximo, e poderemos ter mais um capítulo nebuloso da história de gigantes do mundo financeiro desvendado – ou não, e “tudo continuará como dantes no quartel de Abrantes”

OBS - Falaremos de prata nesse artigo, mas o contrato futuro do ouro também apresentou um movimento único, muito raro, neste mês de janeiro

Chart com candles diários do contrato futuro contínuo do ouro, 10am – 31.jan.2026

Breve explicação dos termos da Comex

A COMEX é a principal bolsa de valores para a negociação de contratos futuros e opções de metais preciosos e industriais nos Estados Unidos. As negociações com a prata envolvem 2 contratos, sendo o maior deles o de símbolo SI e cada contrato equivale a um nocional de 5,000 onças de prata. O que nos interessa aqui é descrever o vencimento dos contratos e o processo de liquidação. Se você quiser saber mais informações sobre isso pode buscar diretamente no site da CME, acessando o link abaixo.

https://www.cmegroup.com/markets/metals/precious/silver.html

Nos contratos futuros de metais preciosos (como a prata), os contratos podem ir para entrega física (transferência de warrants de metal em cofres aprovados) em vez de liquidação em dinheiro ou rolagem de posições. Os relatórios diários “Issued and Stops” detalham esse processo:

- Issued — Avisos de entrega enviados pelo lado short (vendedor do contrato). O short está se comprometendo a entregar prata física (via transferência de warrant) para cumprir sua posição vendida que está expirando.

- Stopped — Avisos de entrega recebidos ou aceitos pelo lado long (comprador). O long está aceitando a entrega, concordando em receber a propriedade do warrant e do metal subjacente.

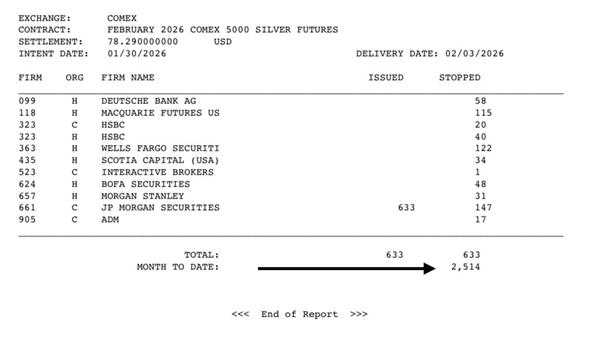

Veja um exemplo deste relatório do dia 30 de janeiro de 2026

Os totais de issued e stopped devem se equilibrar (todo aviso tem um comprador (long) e um vendedor - short). Este é o relatório específico de aviso de entrega para o contrato de fevereiro de 2026 COMEX 5000 Silver Futures (data de intenção: 30 de janeiro de 2026; entrega: 3 de fevereiro de 2026; preço de settlement: US$ 78,29/oz)

Note que o JP Morgan foi o principal issuer (633 contratos) com várias firmas (outros bancos) com quantidades stopped menores, totalizando os mesmos 633 contratos no dia (acumulados no mês são 2.514). Para acessar o formato oficial, consulte os relatórios diários Metals Issues and Stops no site cmegroup.com/deliveryreports.

Na prática funciona da seguinte forma:

- issued = são players que estão short, na liquidação precisam suprir a prata aos compradores, pelo valor do settlement (no caso, $78.29/oz)

- stopped = são os players que estão long, na liquidação vão receber a prata tendo que pagar ao vendedor $78.29/oz

A alta explosiva e a queda brutal (janeiro de 2026)

A prata subiu mais de 170% no acumulado de 12 meses até janeiro de 2026, impulsionada por vários fatores, entre outros:

- Forte demanda industrial (painéis solares, veículos elétricos, eletrônicos).

- Frenesi especulativa e compras por parte de investidores que buscam proteção contra a inflação.

- Restrições globais de oferta, incluindo as barreiras de exportação da China à prata como recurso estratégico.

Os preços atingiram máximas históricas no dia 29 de janeiro de 2026 ($121.785/oz), mas, em 30 de janeiro, somente um dia depois, os futuros da Comex despencaram em ~25-31% (fechando entre US$ 78.53/oz, com mínimas intradiárias próximas de US$ 74). Mesmo assim, após o fechamento e durante o horário pós-closing principal (4pm), os preços voltaram a subir um pouco.

Veja abaixo o último preço do contrato de março:

A desculpa principal para o gatilho de venda veio da parte macroeconômica: a nomeação de Kevin Warsh por Trump (vista como preservação da independência do Fed) fortaleceu o dólar, desencadeando a venda de ativos de risco, a realização de lucros após o topo parabólico e liquidações em cascata por chamadas de margem em posições alavancadas compradas. Isso apagou grande parte dos ganhos de janeiro, mas a prata ainda terminou o período significativamente positiva no ano. Mas essa história, para quem acompanha o mercado há muito tempo, não colou: tem muito mais por trás do que uma simples indicação do novo chairman para o Fed.

A desconexão entre papel e físico: prêmios em Xangai descolados do paper silver

Mesmo sabendo que o dia 31 foi terrivelmente bearish para a prata, algo chamou a atenção: surgiu uma diferença gritante entre os preços “de papel” da Comex e os mercados físicos/asiáticos:

- Futuros da Comex fecharam na casa de US$ 78-85/oz após a queda.

- Equivalentes spot na SGE/SHFE em Xangai se mantiveram entre US$ 110-132/oz (alguns relatórios citaram acima de US$ 130), gerando prêmios de US$ 25-45/oz (até 40-50% em extremos).

Esse prêmio reflete a verdadeira escassez física na China (maior consumidora e importadora do mundo), onde compradores industriais pagam caro em meio à falta de oferta. A arbitragem por lá está bloqueada por questões de logística, regulamentações e restrições de exportação, permitindo que a desconexão persista.

Historicamente, prêmios sustentados altos em Xangai (ex.: US$ 7/oz em 2011, US$ 8-14/oz no final de 2025) precederam altas globais à medida que os preços ocidentais “se alcançavam”. O extremo atual sugere um aperto subjacente apesar da queda — o que é potencialmente um viés de alta para rebounds de preços.

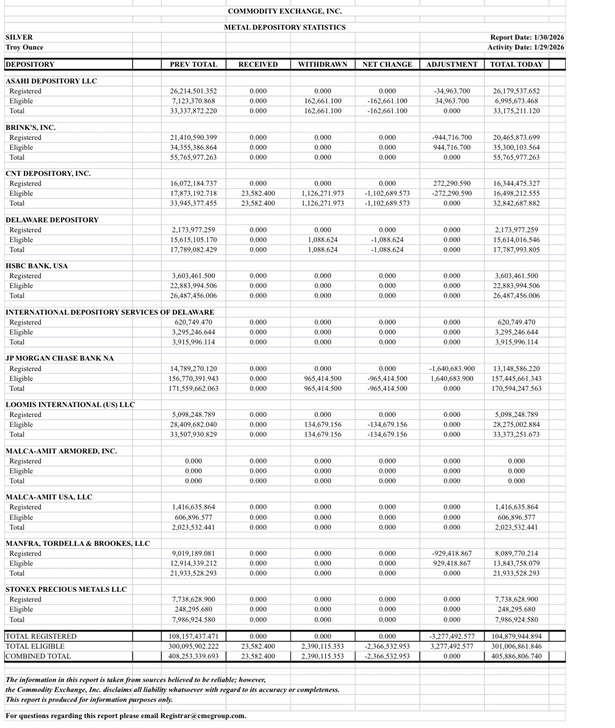

Drenagem de estoques na Comex: Registered vs. Eligible

Vamos agora lembrar de um outro detalhe importante que precisa ser lembrado: os estoques de prata da Comex são divididos em:

- Eligible — é a prata que atende aos padrões estabelecidos pela agência, mas não está garantido para entrega (~300 milhões de onças recentemente).

- Registered — esse é o estoque disponível para entrega imediata nos deliveries de futuros (~104-113 milhões de onças no final de janeiro, uma queda acentuada de 130-140M que havia no início do mês de janeiro de 2026).

A depleção rápida (20-30% no acumulado de janeiro) veio por conta das reclassificações (ex.: mais de 3M oz movidos do total registered em 29 de janeiro comparado ) e retiradas para demanda física. Níveis baixos de prata registered aumentam o risco de squeeze: se os longs exigirem entrega, os shorts precisam obter o metal, podendo empurrar os preços para cima.

Esse último relatório citado está mostrado abaixo: mais 3 milhões de onças troy foram removidas da listagem registered (que é o disponível para entrega):

Avisos de entrega e mecânica: o problema que vem por ai em março de 2026

Os futuros da Comex são entregues fisicamente - embora a maioria dos bancos role ou feche posições se tiver muito exposto a prejuízos de curto prazo. A entrega envolve transferência de warrants, principalmente. O que aconteceu:

- Na entrega de Fevereiro 2026 (relatório compartilhado): 633 contratos (~3,165M oz) issued e stopped. O JP Morgan issued 633 (entregando) pela conta de cliente, mas stopped 147 (recebendo), resultando em ser um entregador líquido importante neste vencimento.

- Risco dos vendedores a descoberto: devemos lembrar que os shorts lucram com a queda dos preços, mas precisam entregar físico se mantiverem a posição até o vencimento. Sem estoque, precisam comprar/obter o metal — potencialmente doloroso em mercados apertados (pressão clássica de squeeze).

- Grandes players como a JP Morgan geralmente têm acesso a cofres, então as entregas são gerenciadas (nem sempre precisam fazer uma compra desesperada).

O contrato de Março 2026 (que é o contrato ativo no momento) tem alto open interest (~92.000-98.000 contratos, ~460-490M oz de exposição) só que os estoques registered estão muito baixos. O primeiro dia de aviso para o delivery é 27 de fevereiro e as entregas começam em 2 de março. Mesmo com deliveries modestos (10-20%) podemos ver uma pressão nos cofres, com analistas alertando para uma possível “crise de entrega” ou intervenções (aumentos de margem, liquidações em dinheiro).

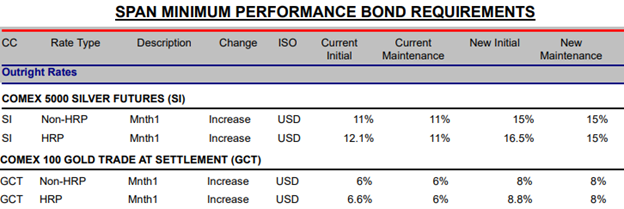

Nesta última semana mais um fato interessante: após a onda de vendas da última sexta feira a CME publicou novamente uma medida de aumento das margens para os contratos futuros em ouro e prata. Já são 4 aumentos de margem em menos de 2 meses. Abaixo são os valores de margem que valem a partir de 02 de fevereiro de 2026.

Por que fazer isso no final do dia 30 e não depois do pregão no dia 29, quando a prata já havia flutuado em $15? Esse movimento diário, por si só, já seria motivo para intervir e evitar mais volatilidade na sexta, que seria o último dia para o fechamento dos contratos do mês.

Indo agora para refletir sobre o que houve no dia 30 de janeiro. Por que a CME/Comex não agiu antes, no meio de um dia turbulento? A Comex tem vários mecanismos de interrupção dos negócios quando a volatilidade e o desvio de preços são excessivos. Por que não fez nada durante o dia e deixou a prata cair livremente até -30%?

Deixo com você a interpretação de mais esse fato “estranho” em termos de timing: somente depois que o JP Morgan fechou suas posições short no menor preço do dia, a CME se posicionou. Coincidência? Pode ser, mas eu desconfio dessas coincidências sempre. Devemos lembrar que essas práticas “estranhas” não são novidade no JP Morgan; em outras ocasiões, eles já confessaram que algumas coisas erradas aconteceram com algumas “práticas de trading” por lá. E tiveram que pagar uma multa quase bilionária, na época, a maior multa aplicada a um banco que tem, no trading, parte do seu business.

Print screen da notícia liberada pela CNBC no dia 23 de setembro de 2020, quando o JP Morgan fez um acordo para pagar quase 1 bilhão de dólares para se livrar de punições maiores, por violar as regras do mercado de metais e treasuries (especificamente por conta de spoofing)

https://www.cnbc.com/2020/09/23/jpmorgan-to-pay-almost-1-billion-fine-to-resolve-us-investigation-into-trading-practices.html

O risco à credibilidade da Comex

Os problemas atuais na Comex são óbvios:

- Estoques registered estão baixos (~104-113 milhões de onças, representando apenas uma fração do open interest total, que pode chegar a 460-490 milhões de onças em exposição no contrato de março de 2026),

- Drenagem contínua de inventários (com saídas de 20-30% só em janeiro, impulsionadas por demanda física global e reclassificações para evitar entregas),

- Alto risco de squeeze se uma porcentagem significativa de longs exigir entrega física

Esses pontos (e muitos outros que são mais especulativos, como a “ajuda” aos bancos bullions) ameaçam seriamente a credibilidade da bolsa como um mercado confiável para metais preciosos. Historicamente, eventos semelhantes já abalaram essa credibilidade. A tentativa de squeeze impulsionada pelo Reddit em 2021 ou a alta de 2011 já geraram críticas sobre a manipulação de preços via papéis, onde reivindicações "de papel" superam em muito o metal disponível para entrega (às vezes em uma proporção de 100:1 ou mais).

Se os estoques registered caírem abaixo de 100 milhões de onças e as entregas em março atingirem níveis recordes (como os ~70-90 milhões de onças projetados em cenários de estresse), a CME (dona da Comex) pode recorrer a intervenções extremas, como alterações de regras emergenciais, aumentos drásticos de margens (já ocorridos múltiplas vezes em janeiro, elevando custos para 15-20% ou mais) ou forçar liquidações em dinheiro ao invés de entrega física. Essas medidas, embora visem evitar inadimplências, podem ser vistas como "manipulação" para proteger grandes shorts (como bancos), erodindo a confiança de investidores e usuários industriais.

Analistas já alertam para um "funeral da Comex" em cenários graves, onde a perda de credibilidade poderia levar a migrações para bolsas alternativas (como a Shanghai Gold Exchange), aumento de prêmios físicos globais e até investigações regulatórias pela CFTC. No longo prazo, isso poderia enfraquecer o papel da Comex como benchmark global para preços de prata, especialmente com a crescente influência da Ásia em metais estratégicos.

Exemplos históricos de intervenções da Comex/CME

A Comex e a CME têm um histórico de intervenções “legais” mas imorais em momentos de alta volatilidade ou risco de squeeze na prata, frequentemente criticadas por supostamente protegerem shorts institucionais:

- 1980 – "Silver Thursday" e os Hunt Brothers: Os irmãos Hunt acumularam mais de 200 milhões de onças, elevando o preço de ~US$ 10 para quase US$ 50/oz. A Comex introduziu a "Silver Rule 7" em janeiro de 1980, restringindo compras alavancadas, limitando posições e forçando negociações apenas para liquidação (sem novas posições compradas). Combinado com aumentos de juros pelo Fed (de 11,75% para 20%), isso causou chamadas de margem massivas, falência dos Hunts e colapso do preço para ~US$ 10/oz na "Silver Thursday" (27 de março de 1980).

- 2011 – Pico de ~US$ 50/oz: Após uma alta de 500% pós-crise de 2008, a CME aumentou as margens cinco vezes em nove dias (de ~4% para ~10% do valor nocional), reduzindo a alavancagem e forçando liquidações em cascata. O preço caiu quase 30% em semanas, levando a um mercado bear prolongado.

- 2025-2026 (recorrentes): Múltiplos aumentos de margens (ex.: 10% em dezembro de 2025, 25-30% em janeiro de 2026) foram implementados durante a alta parabólica, causando quedas abruptas (como o flash crash para ~US$ 73-74/oz em dezembro de 2025 e janeiro de 2026). Críticos veem isso como o "teto de preço" para proteger shorts, ecoando 1980 e 2011.

Devemos lembrar que Março costuma ser um mês de alto volume de entregas na Comex devido a fatores sazonais (por exemplo, reabastecimento industrial após o primeiro trimestre).

Aqui estão alguns exemplos antigos de outros vencimentos:

- Março 2025: 15.343–16.149 contratos entregues (equivalente a 76–81 milhões de onças), um recorde histórico em condições semelhantes de alta forte no preço. Esse volume foi impulsionado pela demanda física robusta da China e Índia, refletindo a pressão crescente por metal real em meio a um rally similar ao de 2026.

- Março 2021: Cerca de 8.000–10.000 contratos (40–50 milhões de onças) durante a tentativa de squeeze impulsionada pelo Reddit (movimento WallStreetBets), com open interest (OI) atingindo pico de ~50 mil contratos. Foi um período de alta volatilidade, mas com menos exposição total comparado aos níveis atuais.

- Março 2011: Aproximadamente 5.000–7.000 contratos durante o pico do rally que levou a prata a ~US$ 50/oz (após a crise de 2008). Houve menos pressão de OI na época, mas o volume contribuiu para volatilidade extrema antes da correção.

- Anos Anteriores (ex.: 1981): Volatilidade extrema com entregas na faixa de 2.000–5.000 contratos, mas em um ambiente pré-alavancagem moderna (antes das regras atuais de margem e trading eletrônico). O período pós-1980 (após o colapso dos irmãos Hunt) foi marcado por entregas mais moderadas.

Outros precedentes que podem ser criados incluem suspensões de negociação (como na LME com o nickel em 2022, com cancelamento de trades) ou forçar um cash settlement se tiver crises de entrega, o que compromete em muito a confiança na entrega física.

Lembre dos padrões gerais desse mercado: as entregas raramente excedem 10–15% do open interest (OI), mas em squeezes ou períodos de alta demanda física, o volume pode disparar. O volume de 2025 foi impulsionado pela demanda física real da China/Índia, similar ao que vemos agora em 2026. Se março de 2026 igualar ou superar esses níveis (com OI atual muito mais alto, ~92.000–98.000 contratos), poderia pressionar ainda mais os cofres, agravando a drenagem de estoques registered e aumentando o risco de intervenções da CME. Por exemplo, a JP Morgan, frequentemente um issuer líquido, entregou ~2–3 milhões de onças líquidas em relatórios de final de janeiro de 2026, ilustrando como grandes players gerenciam (ou contribuem para) essa pressão.

O papel do JP Morgan e suas posições

O JP Morgan é o banco que domina a prata na Comex (como operadora de cofres e custodiante de ETFs como SLV, por exemplo). Aqui alguns padrões históricos:

- 2015-2016: Receptor líquido (acumulando prata física).

- 2020-2024: Frequentemente short no papel.

- 2025-2026: Emissão/entrega pesada durante a alta (ex.: entregador líquido em relatórios recentes), com reclassificações para proteger estoques.

As estimativas variam bastante e são especulativas, pois a CFTC não nomeia indivíduos:

- Alguns relatórios afirmam que a JPM virou de short massivo (~200M oz no papel) para long, detendo mais de 750M oz físicas (maior acervo).

- Outros estimam short líquido contínuo (189M oz em derivativos), com um buffer físico (750-800M oz totais em cofres).

- Projeções: redução de curto prazo via entregas; estabilização ou desmontagem adicional de posições no meio do ano se os preços rebaterem; fim do ano potencialmente neutro/long se a demanda física prevalecer.

Os analistas da JPMorgan preveem prata na média de ~US$ 56/oz em 2026 (visão bearish), mas o aperto físico pode contrariar isso. São essas análises que geram mais dúvidas ainda: porque um banco seria tão pessimista com um metal que está em clara falta de estoque, num mundo onde a demanda por prata só vai aumentar?

Perspectiva e riscos

A queda parece ser um “reset” (liquidação de longs muito alavancados, resfriamento da especulação), mas os fundamentos seguem favoráveis a subida de preço: déficits estruturais, demanda industrial, prêmios em Xangai, estoques registered baixos.

A próxima semana (reabertura pós-fim de semana) pode trazer tentativas de recuperação se Xangai se mantiver firme e os shorts forem cobertos (short squeeze continuará neste caso). Os riscos incluem mais aumentos de margem, ventos macro contrários (dólar forte) ou intervenções se a pressão de entrega aumentar.

A volatilidade da prata é lendária em setups superaquecidos — sugerimos acompanhar os estoques da Comex, relatórios de entrega (diários no site da CME) e os prêmios em Xangai para pistas. Isso não é conselho financeiro; e com essa volatilidade os mercados podem oscilar muito ainda.

Façam as suas análises e continuem pensando criticamente. Estamos vivendo um momento único nesse mercado. Todo cuidado é pouco.

Rogerio DaSilva, o Doc

31 de janeiro de 2026

Naples, FL - EUA

X @DocRoger